搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2019-12-26 【字体:大中小】

近期,世界黄金协会公布2020年黄金市场展望,认为金融方面和地缘政治方面的不确定性以及低利率可能会继续支撑黄金投资需求。各国央行的净黄金购买量可能仍保持强劲,即使会低于最近几个季度的纪录高位。市场势头和投机性持仓可能会使金价的波动率处于高位,而黄金价格波动和对经济增长疲软的预期可能导致短期内消费者需求疲软。但从长期来看,印度和中国的结构性经济改革将支撑黄金消费需求。

更多地缘政治风险+央行购金热不退,2020年黄金表现有望更佳

展望2020年,世界黄金协会认为,投资者将面临越来越多的地缘政治风险,并且许多之前担忧的问题会被推迟而不是得到解决。此外,世界范围的低利率水平可能会使股票价格居高不下,并且令其估值处于极端水平。在此背景下,该协会认为有充分理由相信黄金等避险资产将会有更好表现。

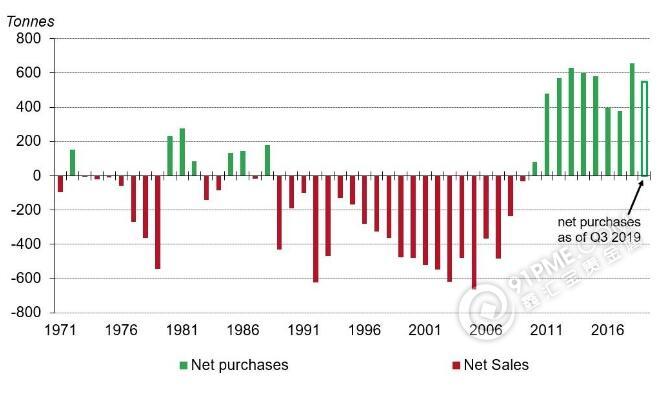

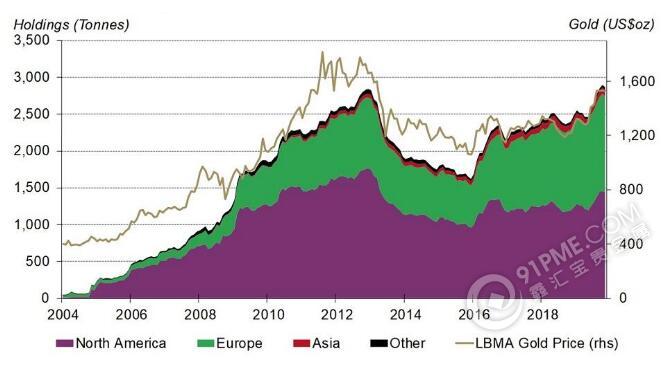

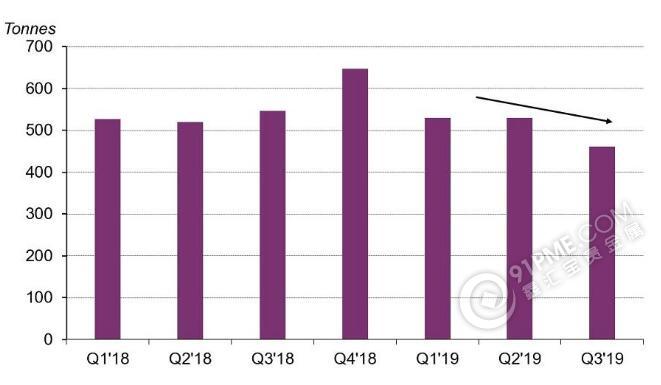

在2018年,全球中央银行购买了有记录以来最多的黄金,这些强劲的购买行为一直持续到2019年(年初至今)。由于投资者对高风险,低利率环境做出的反应,截至10月,黄金ETF的持仓量也创下了历史新高。

图1:央行净买入,绿色柱代表净买入,红色柱代表净卖出

图2:北美、欧洲、亚洲和其他地区的黄金ETF(以及相似产品)持仓

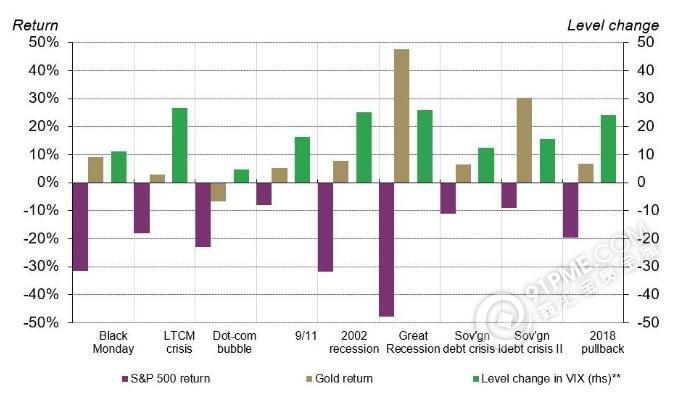

图3:标普500和黄金回报率对比波动率指数。其中紫色柱代表标普500回报率,黄色柱代表黄金回报率,而蓝色柱代表波动率指数(即VIX恐慌指数)。从中可以看到,黄金通常在发生金融危机或债务危机时表现相对较好。

短中期持有黄金的主要驱动力之一,是其相对于其他资产的机会成本

世界黄金协会在报告中还指出,持有黄金的主要驱动力之一,尤其是在短期和中期,是相对于其他资产(如短期债券)持有黄金的机会成本。与债券不同,黄金没有利息或股息,因为它并没有信用风险。而这会使一些投资者望而却步。但在一个约1/4全球国家主权债都以负名义利率(若去除通胀,该比例达到了惊人的70%)交易的环境中,持有黄金的机会成本几乎可以忽略不计,甚至从某种角度来看,还能产生相对于负利率主权债为正值的“持有成本”。

全球货币政策已发生了180度大转变。不到一年前,美联储董事会成员和美国投资者均预期利率至少在整个2019年将继续上升。相反,在短暂的停顿之后,美联储在2019年三度降息,并有望在2020年至少再降息一次。

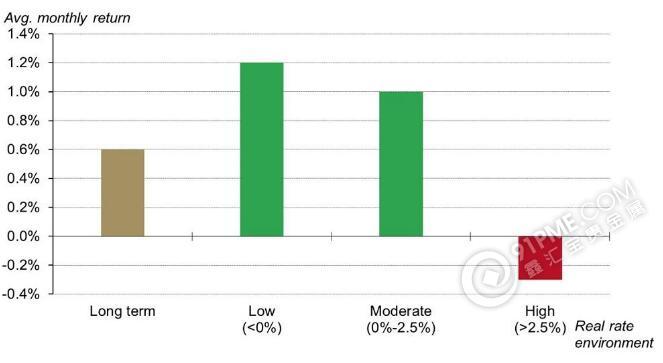

从历史上看,在美联储政策从紧缩政策转变为“保持利率不变”或“宽松”(我们目前所处的环境)后的一年中,黄金表现良好。此外,当实际利率为负时,黄金的年回报率在历史上是长期平均水平的两倍,即15.3%。即使实际利率保持在较低的正值水平,黄金的平均回报率也会出现较高增长。实际上,只有在实际利率显著提高的时期(鉴于当前的市场条件,这是不太可能的结果),黄金才会产生负收益。

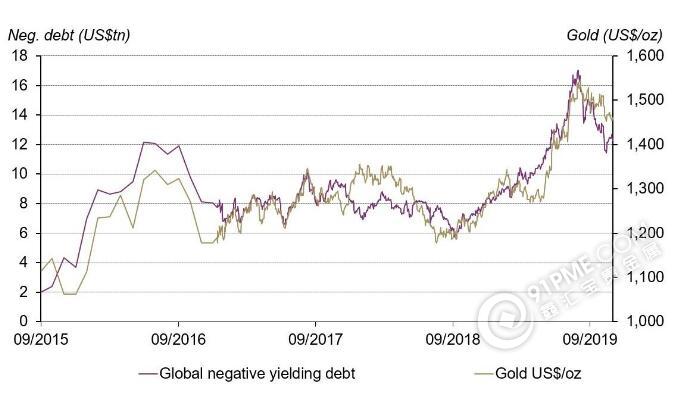

以实际利率计的负利率债水平的激增进一步支持了这一点,过去四年中负利率债规模与金价之间的强正相关性亦为印证。在某种程度上,这说明人们对受货币政策干预的法定货币信心下降。

图4:全球负利率债券规模对比黄金价格。其中紫色线代表全球负收益债券总量,而黄色线代表以美元计价的金价走势。

低利率环境也促使投资者增加其投资组合中的风险水平以获得更高回报:要么购买较长期债券或购买低质量高风险的债券,要么干脆用股票或另类投资等风险更高的资产来替代。在这种环境下,黄金在降低股市风险、提供投资组合多样化以及帮助投资者实现长期投资目标方面可能比债券更为有效。

图5:不同实际利率环境下的黄金表现

短期黄金消费需求疲软,但中印经济改革支撑长期需求

世界黄金协会表示,地缘政治不确定性(包括宏观经济和货币政策)可能会导致类似于市场在2018年下半年所经历的金价的大幅波动,因为投资者通常根据新的市场信息通过调整衍生品市场中的带杠杆的头寸来调整预期并改变持仓。

更高的黄金价格波动性,加上对经济增长疲弱的预期,可能导致短期内黄金消费需求疲软。但是印度和中国的结构性经济改革可能会支撑长期的黄金消费需求。

图6:全球金饰需求,可以看到从2018年第四季度开始出现下滑

世界黄金协会指出,黄金的需求、供应、以及价格表现,都会受到以下四大驱动因素的影响:

①经济扩张:经济增长时期非常有利于金饰需求、科技用金量和利用黄金进行长期储蓄的需求;

②风险和不确定性:市场低迷往往会提振作为避险资产的黄金的投资需求;

③机会成本:竞争品的价格,例如债券(通过利率),货币和其他资产的价格,会影响投资者对黄金的态度;

④市场势头:资本流动,持仓和价格趋势可能促进或削弱黄金的表现。

在此背景下,世界黄金协会认为,尽管消费者需求可能疲软,投机活动也可能加剧价格波动,但总体而言,黄金的投资需求仍将保持强劲,央行也将继续其净购金的趋势。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。