搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2020-09-03 【字体:大中小】

1、伦敦金

周三(9月2日)美元延续涨势,欧元下跌,从前一交易日触及的1.20美元关键水平回落。分析人士将周三走势逆转归因于获利了结和欧元周二触及1.20美元后遭遇的技术阻力, 欧洲央行首席经济学家连恩的讲话引发这一逆转。美国股市大幅上涨,标普500指数劲升1.5%,再创历史记录新高,欧洲股市也大涨1.7%,对避险情绪有所打压。现货黄金震荡走弱,盘中最低触及1932.81美元/盎司,周四(9月3日)亚市盘初,金价交投于1941.10美元/盎司附近。

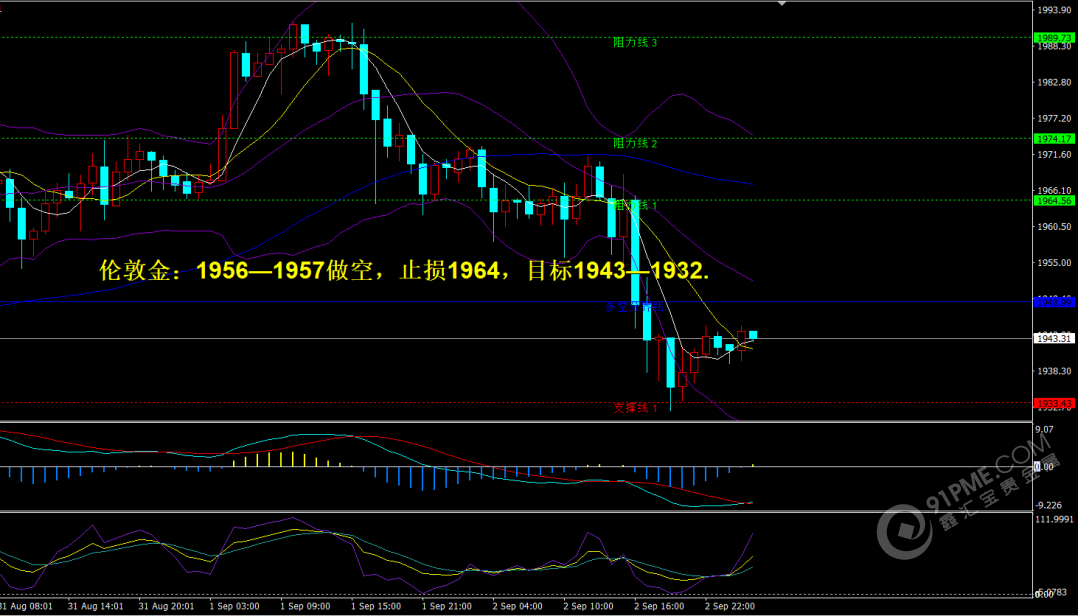

(伦敦金日线图)

美国民间就业岗位增幅连续第二个月不及预期,劳动力市场复苏放缓;ADP报告显示,8约民间就业岗位增加42.8万个,差于市场预期的95万个。7月数据上修至新增21.2万个就业岗位,而不是最初公布的16.7万个。不过,修正后的7月读数仍与政府非农就业报告中146.2万个岗位的增幅相差甚远。ADP报告暗示的就业增长放缓与其他劳动力市场指标一致。一周初请失业金人数徘徊在100万人左右。劳动力管理软件公司Kronos的数据显示,8月经季节调整的排班数增长继续停滞,而人员配置和追踪公司HomeBase的数据显示,上月就业人数较7月变化不大。

美元周三延续涨势,盘尾上扬0.53%,报92.741,脱离周二触及的28个月低位。欧元下跌,继续远离前一交易日触及的1.20美元关键水平。自上周美联储宣布将容忍通胀在一段时期内偏高,并更多地关注就业以来,欧元一直在上涨,而美元则在下跌。这一政策调整鼓励交易员抛售美元,押注美国利率将在更长时间内保持在低位。这轮抛售的主要受益者是欧元,欧元兑美元周二早盘升至1.2011美元,为2018年5月以来最高。

美国股市标普500指数周三收盘上扬,为10个交易日来第九日收涨,防御型股和价值型股领涨,道琼斯工业指数收高1.59%,报29100.5点;标普500指数收高1.54%,报3580.84点;纳斯达克指数收高0.98%,报12056.44点。美国股市标普500指数周三收盘上扬,为10个交易日来第九日收涨,防御型股和价值型股领涨,此前数据显示美国上月民间就业岗位增加,但增幅远低于预期。股指在尾盘加速上涨,并在最后半小时内触及日高。美联储周三公布的褐皮书显示,截至8月底,美国企业活动温和改善,就业普遍增加,但部分地区经济增长仍迟滞。

(个人观点仅供参考,投资有风险入市需谨慎)

随着市场看空美元的继续升温,目前对于美元的看空押注已经升至近10年最高水平,这暗示美元跌势未止,短期内将继续支撑黄金。此外卫生事件持续蔓延,美国中西部和欧洲均出现反弹的迹象,这也会继续支撑黄金的避险买盘;技术面来看,1920-1900区域目前仍为金价提供良好支撑,黄金后市仍然存在震荡反弹的机会,上方阻力首先首先关注5日均线1954.81,若收复该位置则削弱短线看空信号,进一步阻力在布林带中轨1968.49附近,若重新突破该位置则增加短线看涨信号;强阻力在前一交易日高点1992.48,若突破,预计金价将直接上破2000大关;综合来看,虽然金价短线面临一定的回调压力,但中期仍然维持看涨不变,上方短期重点关注1972-1975一线阻力,下方重点关注1931一线支撑。今日短线保高空的区间思路。

操作思路:

(1)关注1956—1957做空,止损1964,目标1943—1932。

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场昨日开盘在28.07的位置后行情小幅拉升给出28.29的位置后行情回落,最低给到了27.01的位置后行情整理,日线最终收线在了27.41 位置后行情以一根下影线长于上影线的大阴线收线,而这样的醒他收尾后,今日的行情先高空,今日短线保持高空为主的思路。

操作思路:

(1)关注27.80附近做空,止损28.10,目标27.20—26.80。

今日(9月3日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。