搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2025-10-13 【字体:大中小】

摘要:周一(10月13日)亚市早盘,现货黄金继续冲高,一度上涨1%,创下4059.87美元/盎司的历史新高,刷新了上周三的4059.05美元纪录,国际贸易局势紧张、地缘政治风险升级、美联储降息预期以及多国政治乱局共同作用下,黄金的避险需求居高不下。黄金作为非孳息资产,在不确定性笼罩全球市场的时刻,再次证明了其“避险之王”的地位。

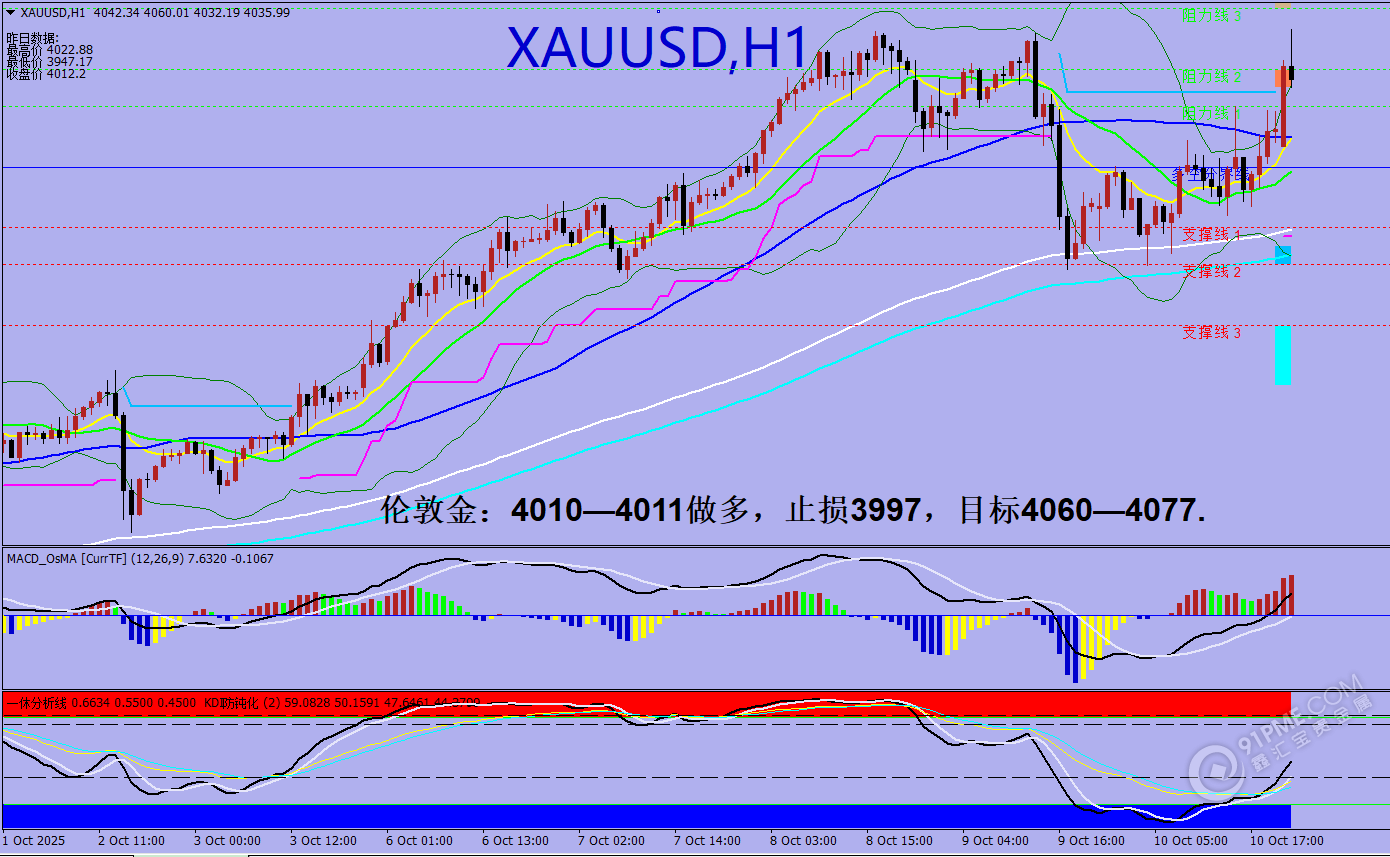

1、伦敦金

周一(10月13日)亚市早盘,现货黄金继续冲高,一度上涨1%,创下4059.87美元/盎司的历史新高,刷新了上周三的4059.05美元纪录,国际贸易局势紧张、地缘政治风险升级、美联储降息预期以及多国政治乱局共同作用下,黄金的避险需求居高不下。黄金作为非孳息资产,在不确定性笼罩全球市场的时刻,再次证明了其“避险之王”的地位。

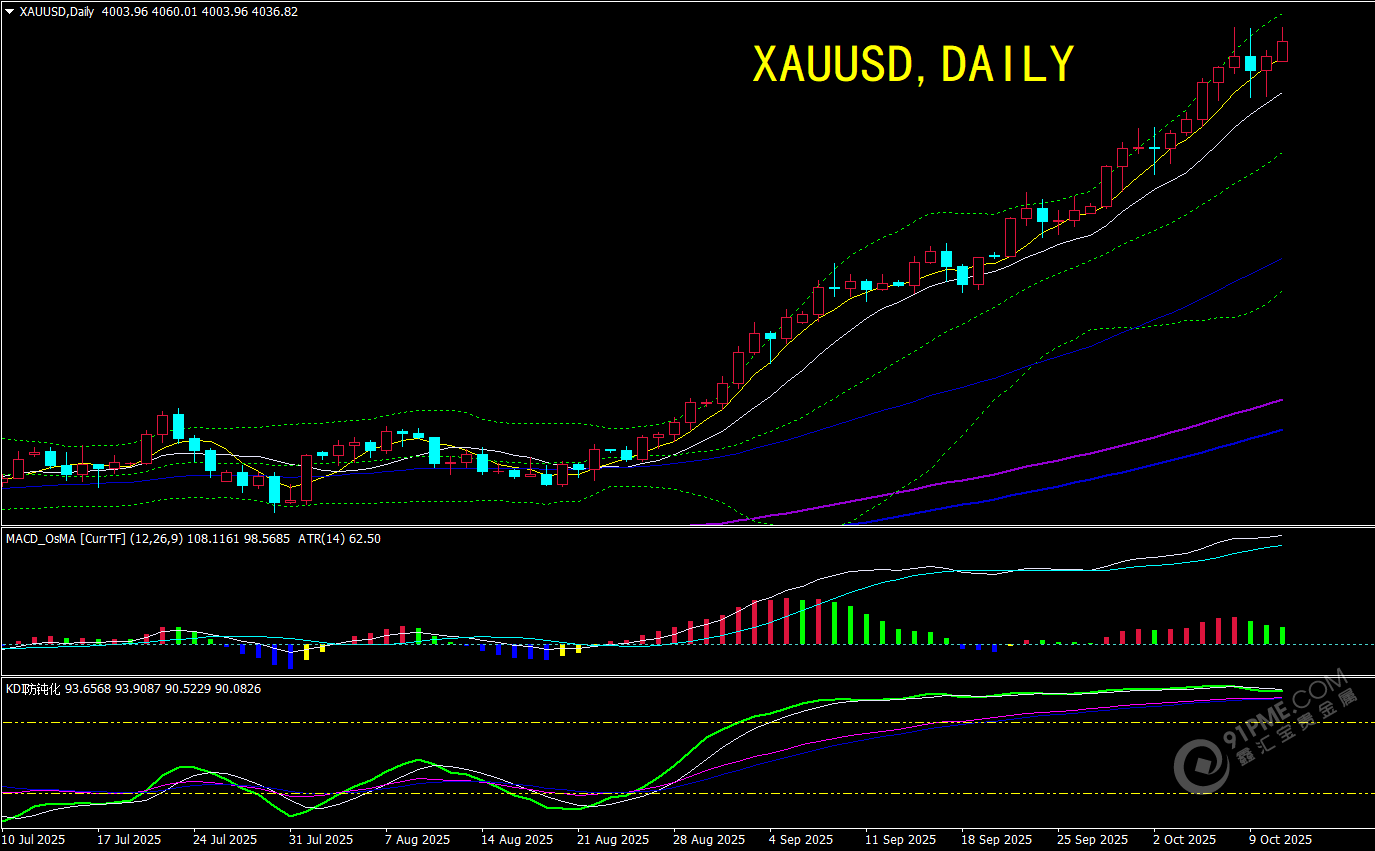

(伦敦金日线图)

国际贸易摩擦的再度升温,成为推动金价突破历史高点的首要引擎。上周,美国总统特朗普针对中方稀土等关键物项出口管制的回应尤为激烈,他公开威胁将对中方加征100%关税,并对所有关键软件实施出口管制。这番强硬表态直接引发市场恐慌,导致美元指数上周五大跌0.5%至98.82,美元疲软进一步降低了海外买家购买以美元计价黄金的成本。独立金属交易商Tai Wong一针见血地指出,贸易战升级将打击美元,从而利好避险资产。

回顾历史,黄金往往在贸易不确定性加剧时脱颖而出,今年四月美国实施关税以来,金价已累计上涨52%,这并非巧合,而是投资者对全球两大经济体交锋的直观反应。中方商务部新闻发言人则回应称,美方行为是典型的“双重标准”,这进一步凸显了贸易争端的复杂性与持久性。在这种背景下,黄金不再只是商品,而是全球资金避风港的选择,贸易战每一次升级都像催化剂般放大其吸引力。

此次金价从历史高点回落,主要受两方面因素推动:一是投资者获利了结,二是在美国斡旋的加沙和平协议达成后,地缘政治风险有所缓解。这一进展降低了部分地缘政治紧张情绪,促使投资者锁定收益。整体趋势仍偏向看涨。全球经济与政治存在不确定性,且美联储(Fed)释放鸽派信号,投资者因此将黄金作为避险选择。此外,俄乌冲突持续等地缘政治风险未消,加之美国政府停摆引发担忧,均支撑了黄金的避险吸引力。与此同时,各国央行持续购金,黄金ETF(交易所交易基金)也迎来强劲资金流入,这些因素助力黄金延续创纪录涨势,有望实现连续第八周上涨。

10月密歇根大学消费者信心指数初值为55.0,略高于54.2的预期,但较9月的55.1小幅下降。消费者预期指数从51.7降至51.2,通胀预期基本持平。其中,1年期通胀预期从9月的4.7%降至4.6%,5年期通胀预期稳定在3.7%。尽管美元汇率小幅走软,且周四金价暴跌1.59%(为8月中旬以来最大单日跌幅)后,交易员开始逢低买入,但金价仍难以回升。追踪美元对六种主要货币汇率的美元指数(DXY)目前在99.35附近交投,接近两个月高点,且有望创下年内最大单周涨幅。

除了贸易因素,地缘政治紧张局势的持续发酵也为金价提供了坚实支撑。俄乌冲突再度成为焦点,美国总统特朗普在飞往以色列途中表示,若冲突无法解决,他可能向乌克兰提供“战斧”导弹,这番言论不仅提升了乌克兰的作战能力预期,还直接加剧了美俄对抗的风险。特朗普强调乌克兰希望获得此类先进武器,这无疑会让俄罗斯总统普京警觉,进一步推高全球地缘不确定性。同时,中东地区的脆弱和平以及乌克兰遭受的无人机和导弹袭击,也让投资者对更广泛的冲突升级充满担忧。黄金作为传统避险工具,在此类事件中总能受益,因为它不受政治或军事动荡的直接影响。地缘风险的叠加,不仅刺激了央行强劲的黄金购买和交易所交易基金的流入,还让金价在短期内保持强劲势头。

美联储的货币政策转向,是金价上涨的另一大动力源泉。市场普遍预期美联储将在10月和12月各降息25个基点,根据芝加哥商品交易所FedWatch工具,10月降息概率高达97%,12月再降一次的概率也达92%。这种宽松预期直接削弱了美元吸引力,推动投资者转向黄金。圣路易斯联储主席穆萨莱姆表示,可能还有一次降息以支撑劳动力市场,但需谨慎行事,因为通胀仍显著高于2%目标。

美联储理事沃勒则指出,民间数据显示就业市场疲软,为进一步降息提供依据,但调整步幅将保持在25个基点。这种谨慎的降息路径,虽然不会引发剧烈通胀,但足以让非孳息黄金在低利率环境中闪耀。此外,美国政府停摆已进入第十天,导致关键经济数据发布中断,这进一步放大不确定性,密西根大学消费者信心调查虽略高于预期,但10月仍连续第三个月下滑,加剧了对劳动力市场疲软的担忧。在降息周期中,黄金的历史表现总是抢眼,因为它能对冲通胀风险和经济放缓。

美国债市和股市的剧烈波动,进一步凸显了黄金的避险魅力。特朗普威胁对华加征关税后,美国国债收益率挫至数周低点,10年期国债收益率尾盘下跌9.1个基点至4.057%,创下9月中以来最低;30年期收益率下滑9.6个基点至4.637%;两年期收益率跌7.5个基点至3.512%。收益率曲线中两年期与10年期差收窄至正52.8个基点,这反映出市场对经济前景的担忧加深,投资者纷纷涌入避险资产。

股市方面,上周五三大股指全线重挫,道琼斯工业指数下跌1.90%至45479.60点,标普500指数大跌2.71%至6552.51点,纳斯达克指数重挫3.56%至22204.43点。这不仅是自4月以来最大单日跌幅,整周表现也创下数月最差纪录。

欧洲的政治不确定性也不能忽视,法国总理勒科尔尼再度上任后表示,将专注于解决当前危机,但面对深刻的分歧,他随时可能面临国民议会弹劾。新政府组建细节不明,且不会包括有意参加2027年总统选举的人,这让法国政局如一团乱麻。法国政府的潜在垮台风险,与美国政府停摆遥相呼应,进一步放大全球政治动荡。日本领导人的更替也增添了不确定性。这些事件虽看似区域性,但通过金融市场的连锁反应,间接推高了黄金需求。

(个人观点仅供参考,投资有风险入市需谨慎)

黄金在触及3949美元附近的新高后进入盘整阶段。价格突破3900美元关口,维持了看涨结构,尽管出现超买信号,但买家仍在低位承接(逢低买入)。支撑位:3900美元区间为第一支撑位,且受21期简单移动平均线(SMA)3885美元进一步强化;50期简单移动平均线3829美元为更深层次的第二支撑位。阻力位/目标位:若价格突破3949美元,可能为测试4000美元心理关口铺路;若跌破3900美元,则可能触发回调,向上述移动平均线支撑位靠近。相对强弱指数(RSI)徘徊在75附近,略高于超买区间(通常以70为界),这表明黄金可能在开启下一轮涨势前先进入盘整阶段。

操作思路:

(1)关注4010—4011做多,止损3097,目标4060—4077.

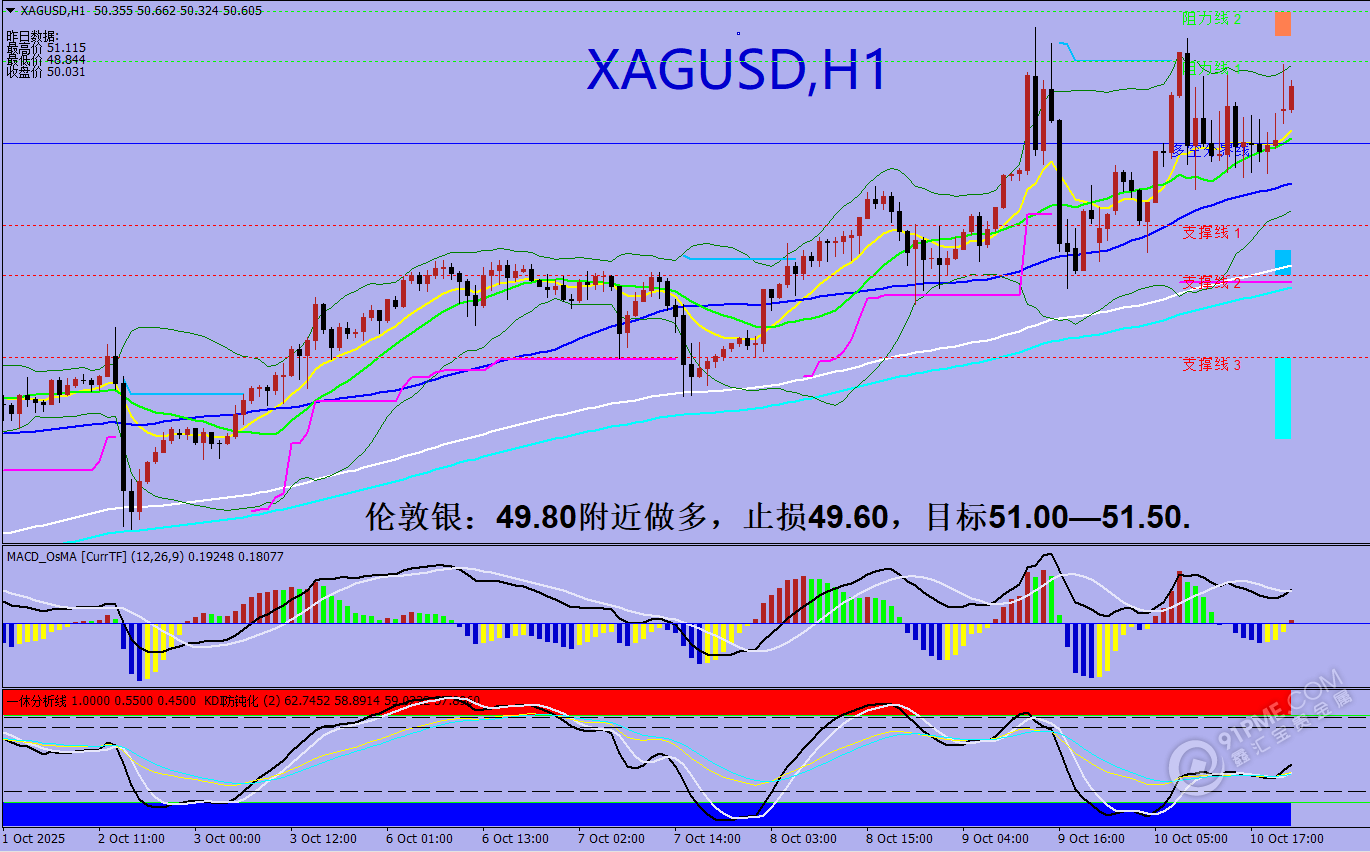

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

白银市场上周开盘在48.043的位置后行情先拉升给出48.766的位置后行情快速回落,周线最低到了47.284的位置后行情强势拉升,周线最高触及到了51.266的位置后行情冲高回落,周线最终收线在了49.821的位置后行情以一根上影线稍长于下影线的大阳线收线,而这样的形态收尾后,本周市场依旧有技术看多需求,日内短线保持区间低多的思路。

操作思路:

(1)关注49.80附近做多,止损49.60,目标51.00—51.50。

今日(10月13日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。