搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2022-09-02 【字体:大中小】

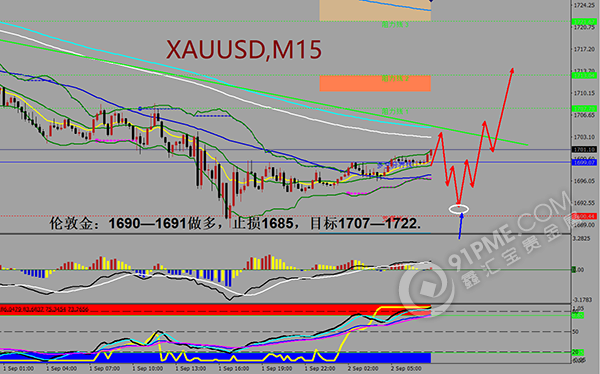

1、伦敦金

周五(9月2日)亚洲时段,现货黄金震荡微涨,目前交投于1700美元/盎司附近,非农数据公布前,部分投资者调整仓位,给金价提供了一些反弹机会,但金价仍接近隔夜创下的逾一个月低位。整体来看,市场对非农的预期偏向利空金价。此外,投资者还需留意美国7月工厂订单月率和地缘局势相关消息。目前的金价已经部分消化了非农表现乐观的预期,如果非农数据没有异常靓丽,还需要提防金价盘中短线震荡反弹或者是探底回升的的可能性。

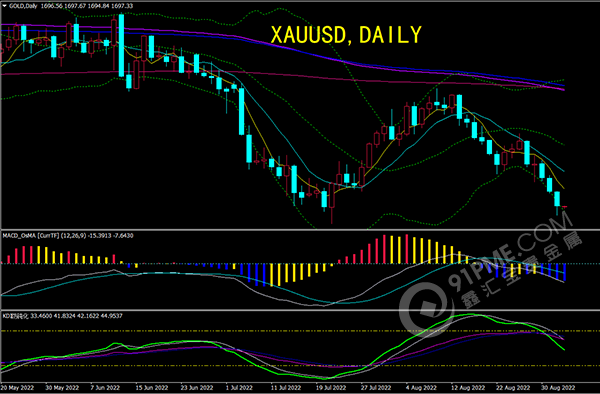

(伦敦金日线图)

美元指数周四创下20年新高,对利率敏感的日元触及24年最高,此前美国数据显示经济具有韧性,给美联储激进加息以遏制通胀提供了更大空间。美元指数上涨0.671%,报109.59,稍早曾触及109.99的2002年6月以来最高。在稳健的经济数据支持下,对美联储在9月20-21日会议上连续第三次加息75个基点的预期正在上升,联邦基金利率期货市场盘尾显示,加息75个基点的可能性约为77.1%。 这帮助推动指标10年期美国国债收益率达到3.297%的两个多月最高。

全球最大黄金支持交易所交易基金(ETF)SPDR Gold Trust的持金量周三降至31294673盎司,为1月以来最低,这也反映了投资者情绪。美元指数升至20年最高,此前数据显示美国8月制造业增长,且上周初请失业金人数下降,这给美联储激进加息提供了更大的空间。 现货白银下跌1%,至每盎司17.99美元,此前曾触及两年多来的最低水平。

亚特兰大联储GDPNow模型对美国第三季度GDP增速的预期升至 2.6%。亚特兰大联储 GDPNow 模型显示,美国经济预计在第三季度的年化增长率为2.6%,高于此前估计的 1.6%。亚特兰大联储补充称,在美国7月营建支出月率和美国8月 ISM 制造业 PMI 公布后,预计美国第三季度实际个人消费支出增长和第三季度实际私人国内投资总额增长分别从 2.0%和-5.4%上升到 3.1%和-3.5%。

本交易日市场目光聚集美国8月份非农就业报告,机构分析指出,就业数据保持强劲可能会让投资者感到,前两个季度的GDP负增长更像是一种反常现象,而非趋势的开始。好于预期的数据可能最终会给市场带来一点乐观情绪。另一方面,对8月非农数据的预期范围很广,从7.5万到45.2万不等,均值为30万人。市场预期的不集中意味着波动性可能会加大。预计失业率将稳定在3.5%。由于通胀是一个大问题,市场可能会增加对平均时薪的关注。料平均每小时工资年率将从5.2%小幅提高至5.3%。整体来看,市场对非农的预期偏向利空金价。此外,投资者还需留意美国7月工厂订单月率和地缘局势相关消息。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:震荡下跌;MACD死叉,KDJ向下发散,均线空头排列,布林线初步开口,空头占据明显上风,后市偏向沿布林线下轨向下运行,初步支撑在1700关口附近,然后是7月20日低点1692.35附近,强支撑在7月21日低点1680.79附近,2021年低点1676.91位置也可以参考,然后是2020年6月5日低点1670.98附近支撑。7月27日的1711.38已经转发为初步阻力所在,收复该位置前,后市偏向下行,5日均线阻力在1722.75附近,若能快速收复该位置,则削弱短线看空信号;进一步在10日均线1735.45附近。此外,8月22日低点1727.69附近也存在一些阻力。今日短线保持低多为主的思路。

操作思路:

(1)关注1690—1691做多,止损1685,目标1707—1722。

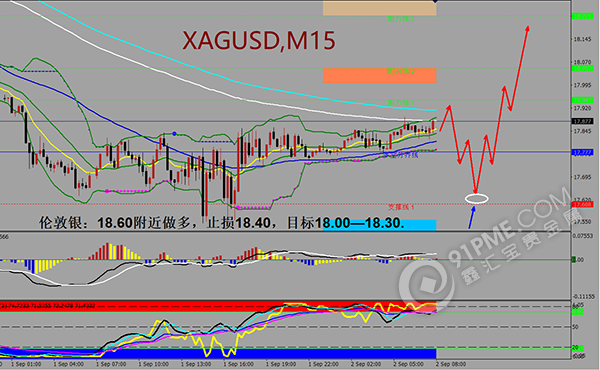

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

昨日白银市场开盘在17.975的位置后行情小幅拉升给出18.005的位置后行情快速回落,日线最低到了17.535的位置后行情整理,日线最终收线在了17.795的位置后行情以一根下影线很长的锤头形态收线,而这样的形态收尾后,日内短线暂时保持低多为主的思路。

操作思路:

(1) 关注17.60附近做多,止损17.40,目标18.00—18.30。

今日(9月2日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。