搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2025-07-17 【字体:大中小】

摘要:周四(7月17日)亚市早盘,现货黄金窄幅震荡,周三(7月16日)黄金市场经历了一场戏剧性波动,纽市早盘因美元走强,金价一度跌至3319.58美元/盎司的日内低点,但随后彭博一则“特朗普考虑解雇美联储主席鲍威尔”的报道瞬间点燃市场避险情绪,金价狂飙逾50美元,触及3377.17美元的三周高点。然而,剧情再度反转——特朗普迅速否认解雇计划,金价涨幅收窄至0.68%,最终收报3347.38美元。当前黄金处于“政策不确定性+地缘风险+通胀预期”的三重利好中,但需警惕特朗普突然“改口”或经济数据超预期带来的回调风险。

1、伦敦金

周四(7月17日)亚市早盘,现货黄金窄幅震荡,周三(7月16日)黄金市场经历了一场戏剧性波动,纽市早盘因美元走强,金价一度跌至3319.58美元/盎司的日内低点,但随后彭博一则“特朗普考虑解雇美联储主席鲍威尔”的报道瞬间点燃市场避险情绪,金价狂飙逾50美元,触及3377.17美元的三周高点。然而,剧情再度反转——特朗普迅速否认解雇计划,金价涨幅收窄至0.68%,最终收报3347.38美元。当前黄金处于“政策不确定性+地缘风险+通胀预期”的三重利好中,但需警惕特朗普突然“改口”或经济数据超预期带来的回调风险。

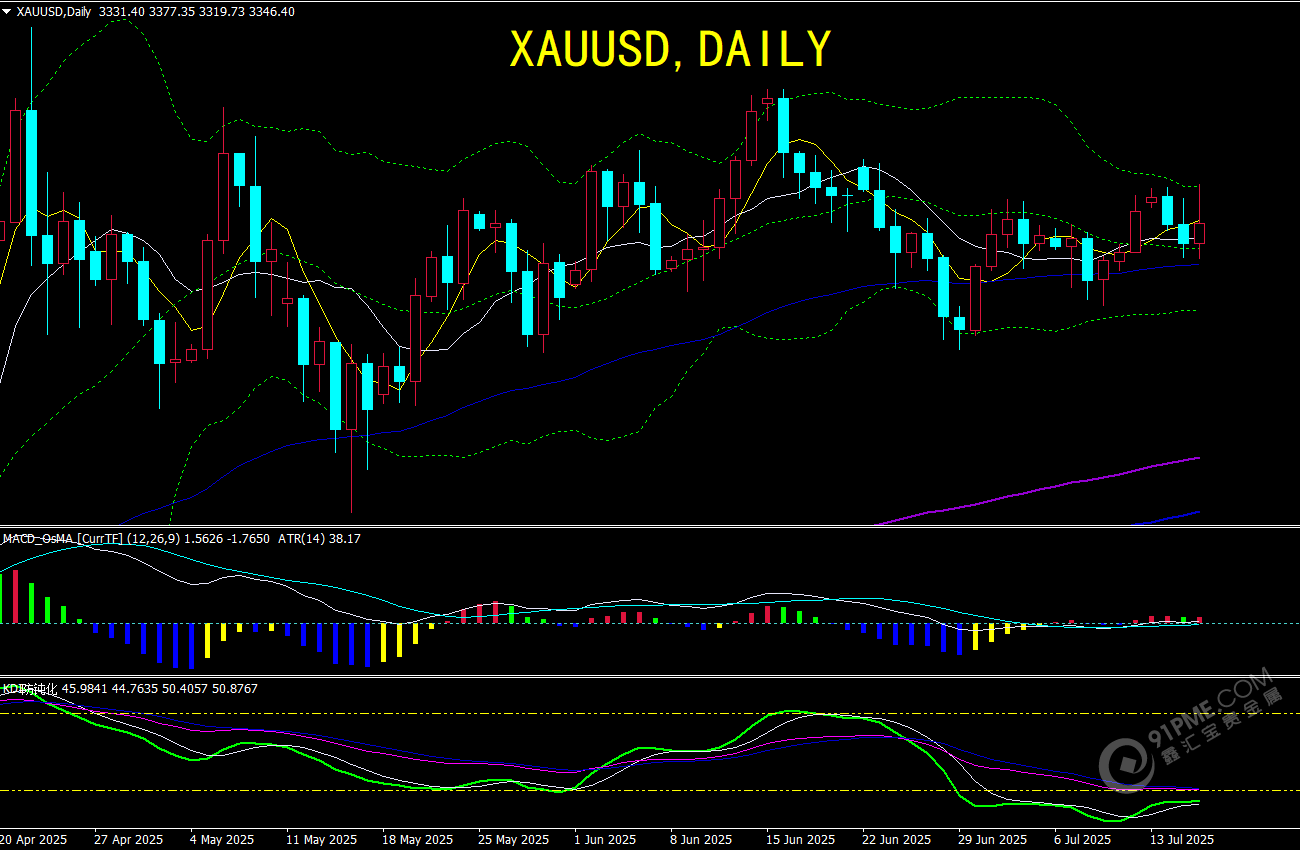

(伦敦金日线图)

美元指数在周三的震荡交易中下跌0.25%,报98.34,部分原因是特朗普否认解雇鲍威尔的报道缓解了市场对美元信誉的担忧。然而,美元兑日元下跌0.7%,欧元兑美元则升至1.1633美元,显示出市场对美元的信心仍未完全恢复。Monex USA高级交易主管Juan Perez警告,任何削弱美联储独立性的举动都可能重创美元的避险地位,从而进一步推高金价。

美国债市同样受到鲍威尔去留传言的冲击。30年期国债收益率一度触及八周高点5.08%,尾盘跌至5.014%,两年期国债收益率则跌至3.889%,10年期美债收益率也从逾一个月高点回落至4.466%。两年期与十年期国债收益率差扩大至61.8个基点,反映出市场对长期通胀和财政赤字的担忧。美债收益率的转跌,给金价提供支撑。

美国6月生产者物价指数(PPI)环比持平,低于市场预期的0.2%增长,核心PPI同样表现平稳。这与5月0.3%的上涨形成对比,显示出服务业价格疲软在一定程度上抵消了进口关税导致的商品价格上涨。这一数据为金价提供了支撑,因为温和的通胀数据缓解了市场对美联储立即收紧政策的担忧。然而,6月PPI同比上涨2.3%,仍显示出一定的通胀压力,叠加特朗普关税政策的影响,未来几个月通胀可能进一步走高。

美联储褐皮书进一步揭示了关税对经济的广泛影响。企业报告称,关税导致的成本压力正在推高价格,部分行业已提前调整价格以应对未来可能的波动。这种通胀预期为黄金提供了长期利好,因为黄金通常被视为对冲通胀的有效工具。此外,褐皮书指出,移民劳动力的流失和贸易政策的不确定性使得企业推迟招聘和投资决定,这可能进一步拖累经济增长,为金价的避险需求增添动力。

美国总统特朗普对美联储主席鲍威尔的批评由来已久,他多次公开指责鲍威尔未及时降息,并将高利率政策视为经济发展的阻碍。周三,彭博社一则关于特朗普可能解雇鲍威尔的报道迅速引爆市场,导致美元指数从近三周高位大幅下跌,美国股市一度下挫0.8%,而金价则在避险情绪的推动下急升逾50美元,触及3377.17美元/盎司的近三周高点。然而,特朗普随后发表声明,明确表示不打算解雇鲍威尔,尽管他仍保留“任何可能性”的模糊态度,并将矛头指向美联储华盛顿总部25亿美元翻修项目的所谓“超支”问题。这一澄清使得金价涨幅收窄,最终收报3347.38美元/盎司,上涨0.68%。

参议员Thom Tillis在参议院发表讲话,强调美联储的独立性对美国金融体系的信誉至关重要,任何试图将其置于总统直接控制之下的举动都可能引发市场剧烈反应。这种不确定性为黄金的避险属性提供了支撑,短期内金价或将继续受到美联储相关消息的牵引。

美联储的货币政策一直是影响金价的核心因素之一。特朗普对鲍威尔的批评主要集中在利率问题上,他认为当前利率水平过高,主张降至1%甚至更低。然而,美联储主席鲍威尔多次表示将完成其任期,并强调货币政策的独立性。最高法院的最新意见也进一步明确,除非存在“正当理由”,总统无权因政策分歧解雇美联储主席,这为鲍威尔的职位稳定性提供了法律保障。

与此同时,纽约联储主席威廉姆斯在近期讲话中表示,当前适度限制性的货币政策是合适的,美联储将在观察经济数据后决定下一步行动。他预计今年经济增速将放缓至1%左右,失业率将升至4.5%,通胀率则可能因关税影响在下半年和明年上半年上升约1个百分点。这种对通胀上行风险的预期使得市场对美联储9月降息的可能性从54%升至60%,尽管部分决策者认为关税引发的通胀可能是暂时性的。这种政策分歧为金价提供了复杂但偏向利好的背景,因为通胀预期通常会削弱美元吸引力,从而推高黄金价格。

地缘政治的不确定性一直是黄金作为避险资产的重要支撑。近期,以色列对叙利亚首都大马士革发动猛烈空袭,造成叙利亚国防部建筑受损,总统府附近也遭到袭击。这一事件加剧了中东地区的紧张局势,市场对地缘政治风险的担忧迅速升温,黄金的避险买盘因此获得提振。历史上,中东地区的冲突往往会推动金价上涨,因为投资者倾向于将资金转移到安全资产以规避不确定性。尽管此次空袭的具体影响仍在评估中,但其对金价的短期支撑作用显而易见。

特朗普的贸易政策进一步为黄金市场注入了不确定性。他威胁对欧盟进口产品征收30%的关税,并计划向150多个国家发出统一税率为10%或15%的关税函。这一政策不仅扰乱了全球贸易格局,还引发了市场对通胀和经济增长前景的担忧。欧盟已表示将准备对价值841亿美元的美国商品实施报复性关税,目标包括波音飞机、波本威士忌和汽车等。这场贸易战阴云笼罩全球市场,促使投资者寻求黄金等避险资产以对冲潜在的经济动荡。

例如,全球芯片制造设备供应商ASML因关税不确定性下调了2026年增长预期,其股价暴跌11%,反映了市场对贸易摩擦的敏感性。德国财长克林贝尔警告,特朗普的关税政策对美国和欧洲经济都构成威胁,可能导致全球供应链进一步紧张。这种不确定性为黄金提供了额外的上涨动力,因为投资者在面对贸易战可能引发的通胀和经济放缓风险时,往往会增加对黄金的配置。

当前黄金处于“政策不确定性+地缘风险+通胀预期”的三重利好中,但需警惕特朗普突然“改口”或经济数据超预期带来的回调风险。短期阻力在3370-3380区间,若突破或挑战3400心理关口;下方支撑看3310-3320区域。投资者可关注3340-3380美元区间突破方向,中长期仍以逢低布局为主。

(个人观点仅供参考,投资有风险入市需谨慎)

从4小时图来看,金价周二在回落至100周期SMA(约3320美元)附近获得支撑,止住自三周高点回撤的跌势。短期内,如能站稳3342-3343阻力带上方,或将再度测试3365-3366区域,进一步目标位为3400美元整数关口。但值得注意的是,动能指标如MACD与RSI尚未完全形成明确看涨信号,反映当前上涨动能仍有限。若金价跌破3320美元支撑,或将下探3300关口,进一步支撑见3283-3282区域,甚至不排除回测7月低点3247美元一线的可能。

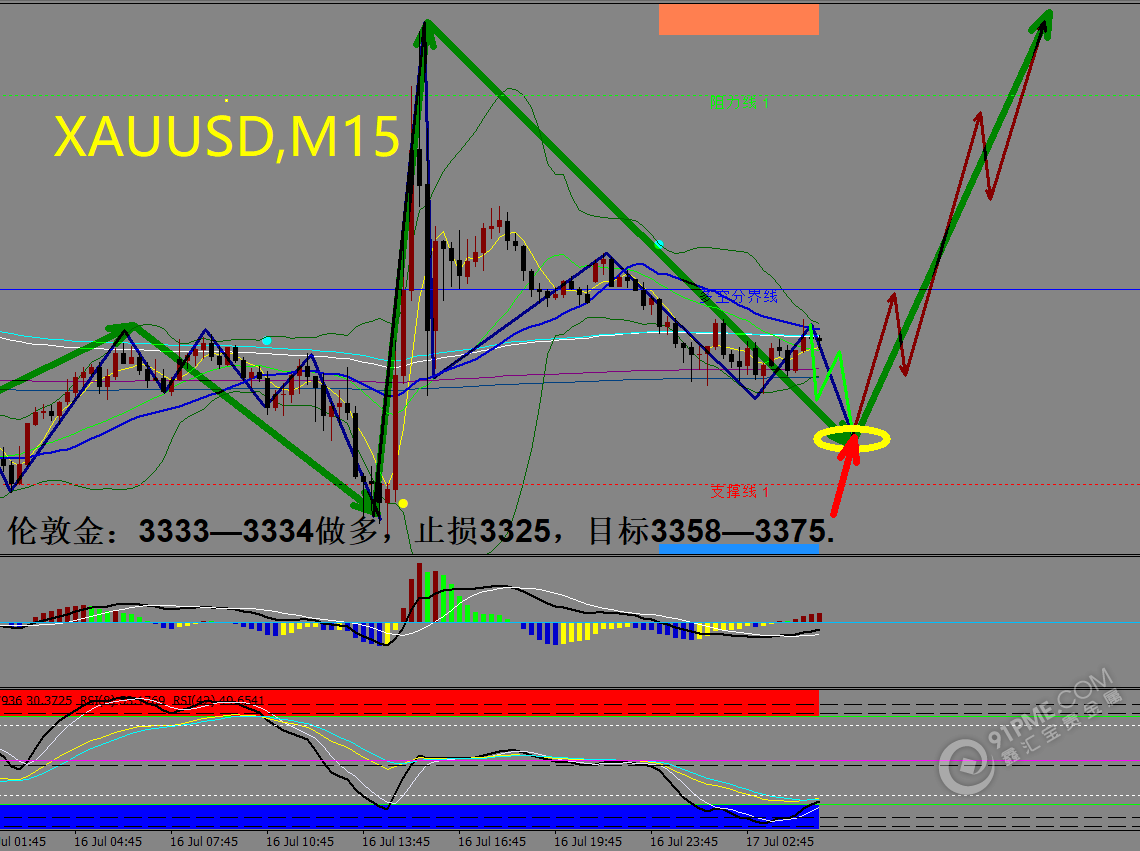

操作思路:

(1)关注3333—3334做多,止损3325,目标3358—3375.

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

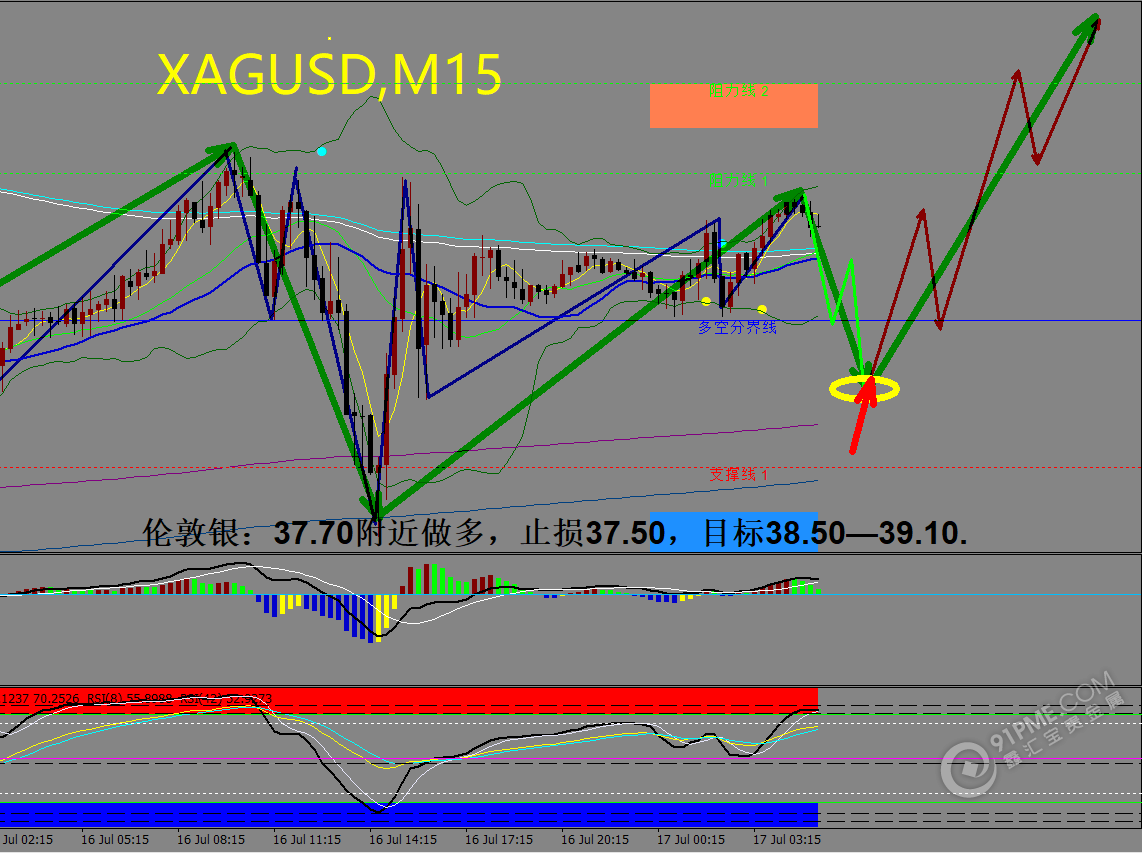

白银市场昨日开盘在38.094的位置后行情先拉升,日线最高触及到了38.374的位置后行情强势回落,日线最低到了37.564的位置后行情整理,日线最终收线在了37.685的位置后行情以一根上影线很长的中阴线收线,而这样的形态收尾后,日内短线保持区间低多的思路。

操作思路:

(1)关注37.70附近做多,止损37.50,目标38.50—39.10.

今日(7月17日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。