搜索公众号

搜索公众号“鑫汇宝贵金属"

作者:管理员 来源:鑫汇宝2022-05-09 【字体:大中小】

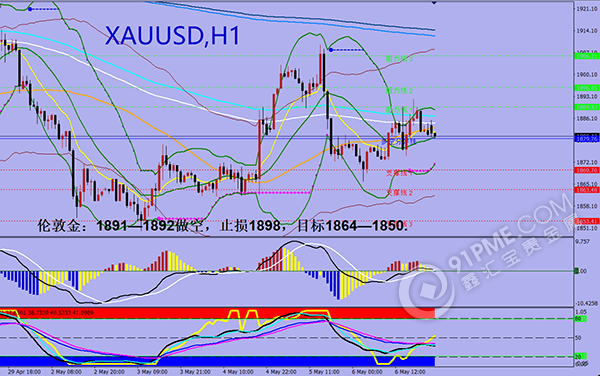

1、伦敦金

上周五(5月6日)美元连续第五周走高,持续时间为11月以来最长,投资者关注美联储在应对通胀上升的过程中加息力度可能有多大;美债收益率在就业报告公布后跃升,10年期和30年期收益率升至2018年以来最高。COMEX 黄金期货连续第三周下跌,这是自2021年12月3日以来最长连跌周数,强烈的通胀担忧刺激美债收益率大涨,这令金价承压。

(伦敦金日线图)

美国劳工统计局周五最新数据显示,美国4月非农就业人口增加42.8万万人,好于市场预期的38万人,增幅创2021年9月以来最小。时薪涨幅不及预期,4月平均每小时工资环比增长0.3%,不及市场预期0.4%,创2021年3月以来新低,前值为0.5%

美元周五小幅上涨,延续了周四的涨势,美国就业数据好坏参半,未能改变对美联储加息路径的预期,长期美债收益率恢复上升。斯堪的纳维亚货币兑美元表现略强,但从早盘的涨势中回落。美元兑多数G-10货币上涨,加元和澳元表现最差;欧元上涨。

金价周五小幅上涨,现货黄金收报1883.38美元/盎司,但周线连续第三周下跌,受累于美联储大幅加息的前景,而需求担忧拖累钯金一度急挫逾8%。美债收益率攀升,且强于预期的美国就业数据被认为给更大幅度加息提供了理据,这限制了金价上行。

美国股市连续第五周下跌,颓势持续时间之久创下了11年最长纪录,因周五强劲的就业报告给对高通胀挥之不去的担忧火上浇油。标普500指数周五收低0.6%,当周下跌0.2%,这是该指数自2011年以来第一次录得连续五周下跌。当周美股在最初连涨三天后出现大幅逆转,短短两天的跌幅就超过了此前录得的涨幅。这也是今年股市整体低迷的延续。投资者担心美联储未来几个月迅速加息会导致美国经济陷入衰退。周五的就业报告显示,4月非农就业人数增长高于预期,而劳动参与率则降至62.2%。

美联储上周周宣布上调联邦基金利率区间0.5个百分点至0.75%-1.00%,这是近22年来最大幅度的一次加息。但美联储主席鲍威尔在新闻发布会上明确排除了在今后即将召开的货币政策会议上加息75个基点的可能性,这限制了金价跌势。

美联储还表示,将从下个月开始缩减资产负债表,作为控制通胀的另一个杠杆来使用。资产负债表在6月、7月和8月将分别减少475亿美元,从九月开始每月减持规模将升至950亿美元。此前为努力应对冠状病毒大流行给经济带来的冲击,美联储资产负债表扩张到接近9万亿美元。

(个人观点仅供参考,投资有风险入市需谨慎)

日线级别:震荡下跌;MACD死叉,KDJ低位金叉,短线走势变数较大;鉴于1850-1853.87区域支撑较强,在跌破1850前,短线仍偏向震荡筑底,并存在震荡反弹的机会。上方初步阻力在100日均线1883.30附近,然后是1890和1900关口阻力,若能回升至1900关口上方,则增加短线看涨信号。鉴于周四的长上影线利空压制,如果金价失守1850关口支撑,则可能会进一步试探200日均线1836附近支撑。进一步支撑参考2月11日低点1821.14附近位置。

操作思路:

(1)关注1891—1892做空,止损1898,目标1864—1850。

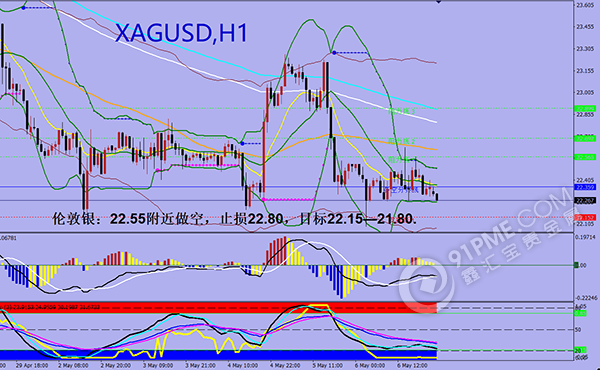

2、伦敦银

(个人观点仅供参考,投资有风险入市需谨慎)

昨日白银市场早盘开盘在22.964的位置后行情先拉升给出23.262的位置后行情快速回落,日线最低到了22.301的位置后行情整理,日线最终收线在了22.502的位置后行情以一根上影线稍长于下影线的大阴线收线,而这样的形态收尾后,日线阴包阳,今日短线暂时保持高空的思路。

操作思路:

(1) 关注22.55附近做空,止损22.80,目标22.15—21.80。

今日(5月9日)关注数据:

免责声明:

本文中对市场的分析、预测和信息建议仅供投资者参考和借鉴,公司分析师与相关产品的价格涨跌不存在任何利益关系,据此入市给投资者带来的盈利或亏损与公司分析师无关。

本文版权为鑫汇宝贵金属有限公司所有,未经授权,不得转载。已经属本公司书面授权用户,在使用时必须注明“来源:鑫汇宝”。未经授权刊登或者转载本文的,本公司将保留向其追究法律责任的权利。

免责声明:此消息为鑫汇宝原创或转自合作媒体,登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述,请自行核实相关内容。文章内容仅供参考,不构成伦敦金投资建议。