掃碼關注微信公眾號

掃碼關注微信公眾號

掃碼下載APP

作者:管理員 來源:鑫匯寶2025-07-17 【字體:大中小】

摘要:周四(7月17日)亞市早盤,現貨黃金窄幅震蕩,周三(7月16日)黃金市場經曆了一場戲劇性波動,紐市早盤因美元走強,金價一度跌至3319.58美元/盎司的日內低點,但隨後彭博一則“特朗普考慮解雇美聯儲主席鮑威爾”的報道瞬間點燃市場避險情緒,金價狂飆逾50美元,觸及3377.17美元的三周高點。然而,劇情再度反轉——特朗普迅速否認解雇計劃,金價漲幅收窄至0.68%,最終收報3347.38美元。當前黃金處於“政策不確定性+地緣風險+通脹預期”的三重利好中,但需警惕特朗普突然“改口”或經濟數據超預期帶來的回調風險。

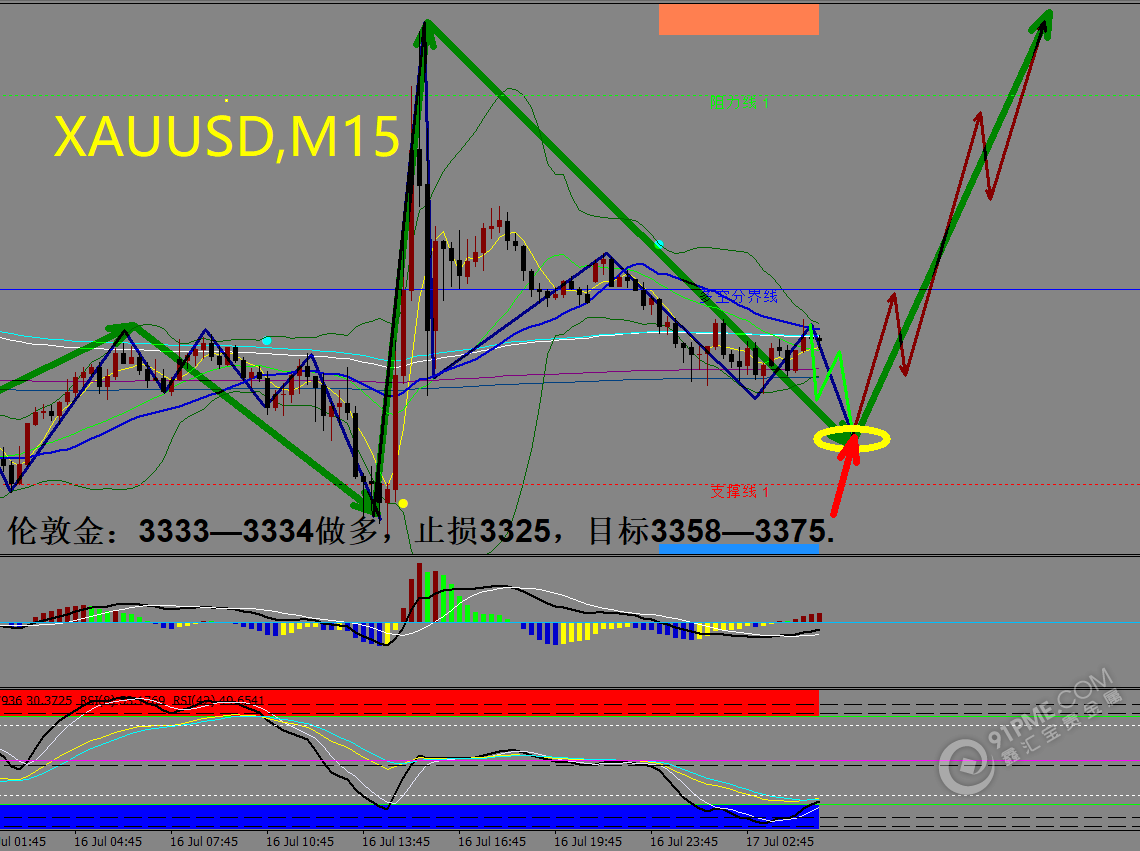

1、倫敦金

周四(7月17日)亞市早盤,現貨黃金窄幅震蕩,周三(7月16日)黃金市場經曆了一場戲劇性波動,紐市早盤因美元走強,金價一度跌至3319.58美元/盎司的日內低點,但隨後彭博一則“特朗普考慮解雇美聯儲主席鮑威爾”的報道瞬間點燃市場避險情緒,金價狂飆逾50美元,觸及3377.17美元的三周高點。然而,劇情再度反轉——特朗普迅速否認解雇計劃,金價漲幅收窄至0.68%,最終收報3347.38美元。當前黃金處於“政策不確定性+地緣風險+通脹預期”的三重利好中,但需警惕特朗普突然“改口”或經濟數據超預期帶來的回調風險。

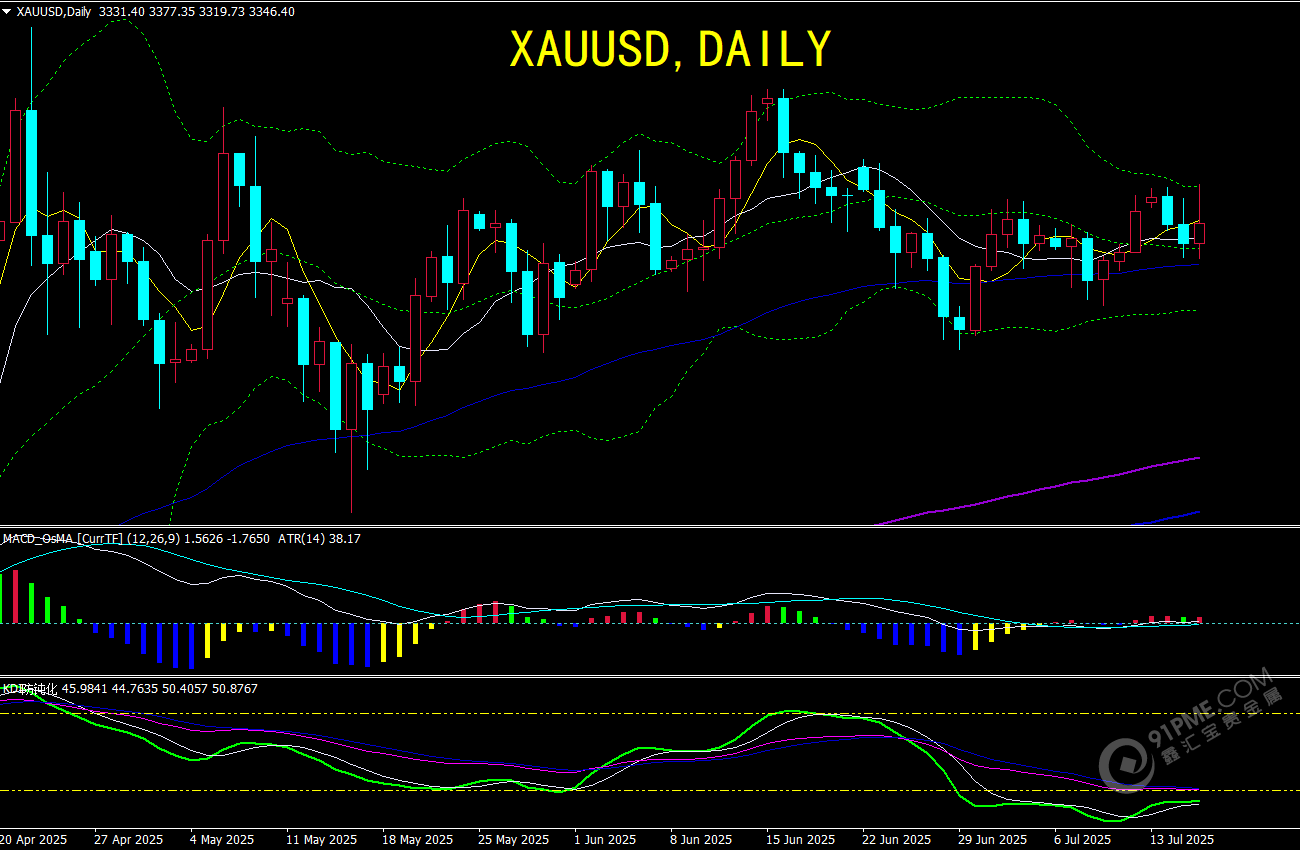

(倫敦金日線圖)

美元指數在周三的震蕩交易中下跌0.25%,報98.34,部分原因是特朗普否認解雇鮑威爾的報道緩解了市場對美元信譽的擔憂。然而,美元兌日元下跌0.7%,歐元兌美元則升至1.1633美元,顯示出市場對美元的信心仍未完全恢復。Monex USA高級交易主管Juan Perez警告,任何削弱美聯儲獨立性的舉動都可能重創美元的避險地位,從而進一步推高金價。

美國債市同樣受到鮑威爾去留傳言的衝擊。30年期國債收益率一度觸及八周高點5.08%,尾盤跌至5.014%,兩年期國債收益率則跌至3.889%,10年期美債收益率也從逾一個月高點回落至4.466%。兩年期與十年期國債收益率差擴大至61.8個基點,反映出市場對長期通脹和財政赤字的擔憂。美債收益率的轉跌,給金價提供支撐。

美國6月生產者物價指數(PPI)環比持平,低於市場預期的0.2%增長,核心PPI同樣表現平穩。這與5月0.3%的上漲形成對比,顯示出服務業價格疲軟在一定程度上抵消了進口關稅導致的商品價格上漲。這一數據為金價提供了支撐,因為溫和的通脹數據緩解了市場對美聯儲立即收緊政策的擔憂。然而,6月PPI同比上漲2.3%,仍顯示出一定的通脹壓力,疊加特朗普關稅政策的影響,未來幾個月通脹可能進一步走高。

美聯儲褐皮書進一步揭示了關稅對經濟的廣泛影響。企業報告稱,關稅導致的成本壓力正在推高價格,部分行業已提前調整價格以應對未來可能的波動。這種通脹預期為黃金提供了長期利好,因為黃金通常被視為對沖通脹的有效工具。此外,褐皮書指出,移民勞動力的流失和貿易政策的不確定性使得企業推遲招聘和投資決定,這可能進一步拖累經濟增長,為金價的避險需求增添動力。

美國總統特朗普對美聯儲主席鮑威爾的批評由來已久,他多次公開指責鮑威爾未及時降息,並將高利率政策視為經濟發展的阻礙。周三,彭博社一則關於特朗普可能解雇鮑威爾的報道迅速引爆市場,導致美元指數從近三周高位大幅下跌,美國股市一度下挫0.8%,而金價則在避險情緒的推動下急升逾50美元,觸及3377.17美元/盎司的近三周高點。然而,特朗普隨後發表聲明,明確表示不打算解雇鮑威爾,儘管他仍保留“任何可能性”的模糊態度,並將矛頭指向美聯儲華盛頓總部25億美元翻修項目的所謂“超支”問題。這一澄清使得金價漲幅收窄,最終收報3347.38美元/盎司,上漲0.68%。

參議員Thom Tillis在參議院發表講話,強調美聯儲的獨立性對美國金融體係的信譽至關重要,任何試圖將其置於總統直接控制之下的舉動都可能引發市場劇烈反應。這種不確定性為黃金的避險屬性提供了支撐,短期內金價或將繼續受到美聯儲相關消息的牽引。

美聯儲的貨幣政策一直是影響金價的核心因素之一。特朗普對鮑威爾的批評主要集中在利率問題上,他認為當前利率水平過高,主張降至1%甚至更低。然而,美聯儲主席鮑威爾多次表示將完成其任期,並強調貨幣政策的獨立性。最高法院的最新意見也進一步明確,除非存在“正當理由”,總統無權因政策分歧解雇美聯儲主席,這為鮑威爾的職位穩定性提供了法律保障。

與此同時,紐約聯儲主席威廉姆斯在近期講話中表示,當前適度限製性的貨幣政策是合適的,美聯儲將在觀察經濟數據後決定下一步行動。他預計今年經濟增速將放緩至1%左右,失業率將升至4.5%,通脹率則可能因關稅影響在下半年和明年上半年上升約1個百分點。這種對通脹上行風險的預期使得市場對美聯儲9月降息的可能性從54%升至60%,儘管部分決策者認為關稅引發的通脹可能是暫時性的。這種政策分歧為金價提供了複雜但偏向利好的背景,因為通脹預期通常會削弱美元吸引力,從而推高黃金價格。

地緣政治的不確定性一直是黃金作為避險資產的重要支撐。近期,以色列對敘利亞首都大馬士革發動猛烈空襲,造成敘利亞國防部建築受損,總統府附近也遭到襲擊。這一事件加劇了中東地區的緊張局勢,市場對地緣政治風險的擔憂迅速升溫,黃金的避險買盤因此獲得提振。曆史上,中東地區的衝突往往會推動金價上漲,因為投資者傾向於將資金轉移到安全資產以規避不確定性。儘管此次空襲的具體影響仍在評估中,但其對金價的短期支撐作用顯而易見。

特朗普的貿易政策進一步為黃金市場注入了不確定性。他威脅對歐盟進口產品征收30%的關稅,並計劃向150多個國家發出統一稅率為10%或15%的關稅函。這一政策不僅擾亂了全球貿易格局,還引發了市場對通脹和經濟增長前景的擔憂。歐盟已表示將準備對價值841億美元的美國商品實施報複性關稅,目標包括波音飛機、波本威士忌和汽車等。這場貿易戰陰雲籠罩全球市場,促使投資者尋求黃金等避險資產以對沖潛在的經濟動蕩。

例如,全球芯片製造設備供應商ASML因關稅不確定性下調了2026年增長預期,其股價暴跌11%,反映了市場對貿易摩擦的敏感性。德國財長克林貝爾警告,特朗普的關稅政策對美國和歐洲經濟都構成威脅,可能導致全球供應鏈進一步緊張。這種不確定性為黃金提供了額外的上漲動力,因為投資者在麵對貿易戰可能引發的通脹和經濟放緩風險時,往往會增加對黃金的配置。

當前黃金處於“政策不確定性+地緣風險+通脹預期”的三重利好中,但需警惕特朗普突然“改口”或經濟數據超預期帶來的回調風險。短期阻力在3370-3380區間,若突破或挑戰3400心理關口;下方支撐看3310-3320區域。投資者可關注3340-3380美元區間突破方向,中長期仍以逢低布局為主。

(個人觀點僅供參考,投資有風險入市需謹慎)

從4小時圖來看,金價周二在回落至100周期SMA(約3320美元)附近獲得支撐,止住自三周高點回撤的跌勢。短期內,如能站穩3342-3343阻力帶上方,或將再度測試3365-3366區域,進一步目標位為3400美元整數關口。但值得注意的是,動能指標如MACD與RSI尚未完全形成明確看漲信號,反映當前上漲動能仍有限。若金價跌破3320美元支撐,或將下探3300關口,進一步支撐見3283-3282區域,甚至不排除回測7月低點3247美元一線的可能。

操作思路:

(1)關注3333—3334做多,止損3325,目標3358—3375.

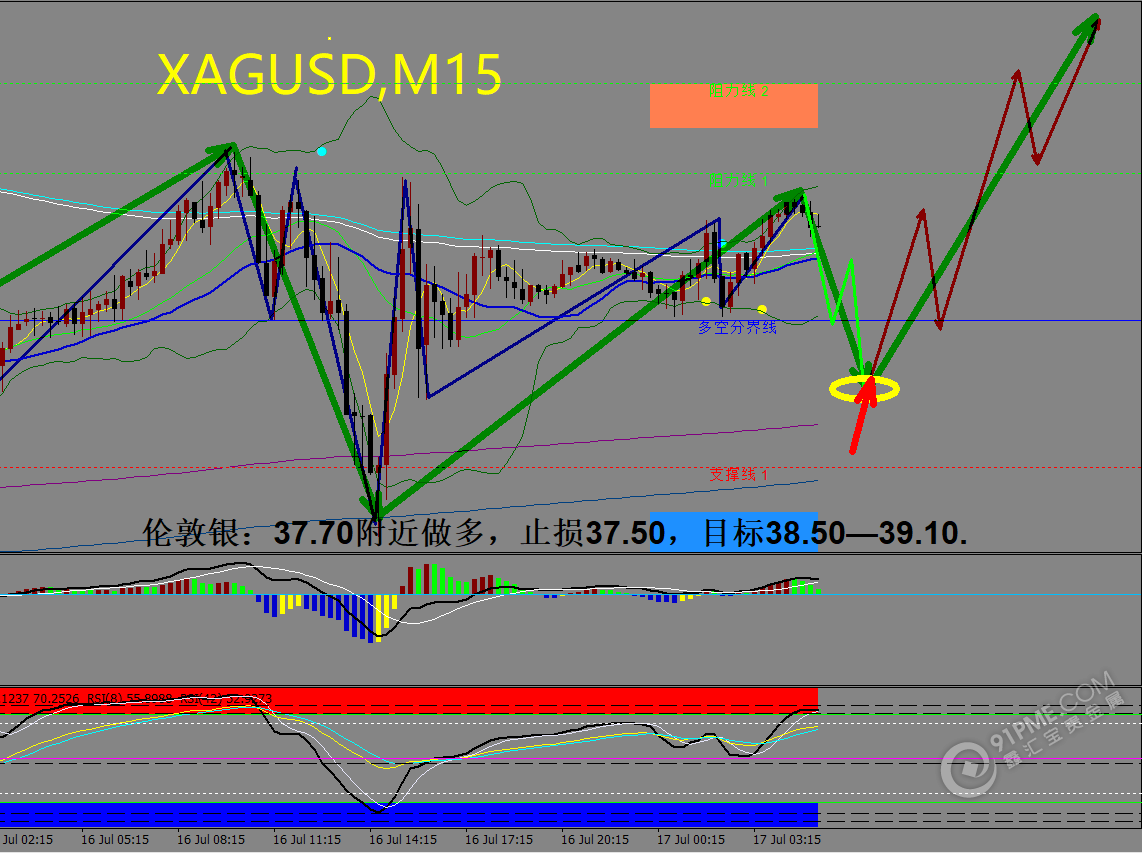

2、倫敦銀

(個人觀點僅供參考,投資有風險入市需謹慎)

白銀市場昨日開盤在38.094的位置後行情先拉升,日線最高觸及到了38.374的位置後行情強勢回落,日線最低到了37.564的位置後行情整理,日線最終收線在了37.685的位置後行情以一根上影線很長的中陰線收線,而這樣的形態收尾後,日內短線保持區間低多的思路。

操作思路:

(1)關注37.70附近做多,止損37.50,目標38.50—39.10.

今日(7月17日)關注數據:

免責聲明:

本文中對市場的分析、預測和信息建議僅供投資者參考和借鑒,公司分析師與相關產品的價格漲跌不存在任何利益關係,據此入市給投資者帶來的盈利或虧損與公司分析師無關。

本文版權為鑫匯寶貴金屬有限公司所有,未經授權,不得轉載。已經屬本公司書面授權用戶,在使用時必須註明“來源:鑫匯寶”。未經授權刊登或者轉載本文的,本公司將保留向其追究法律責任的權利。

免責聲明:此消息為鑫匯寶原創或轉自合作媒體,登載此文出於傳遞更多信息之目的,並不意味著贊同其觀點或證實其描述,請自行核實相關內容。文章內容僅供參考,不構成倫敦金投資建議。